【家計の金融資産を投資へシフト】

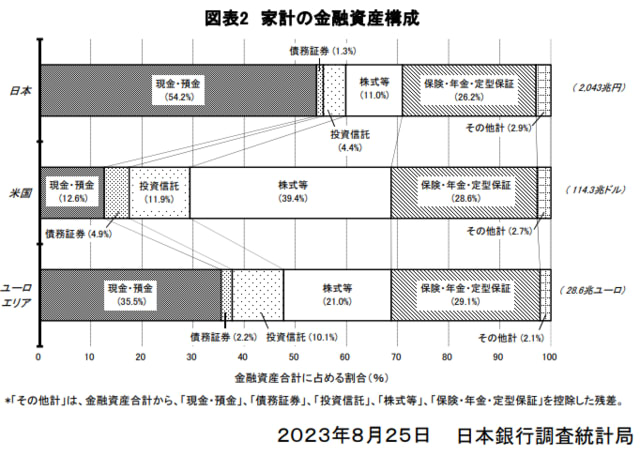

2023年8月の日本銀行資料によると、日本は家計の金融資産に占める現金・預金が54%と、米国13%、ユーロ圏36%と比較して多く、国内では1,107兆円(2,043*54.2%)も眠っている。

個人が、株式や投資信託への投資を増やし、経済を活性化し、家計資産を形成していくのが「貯蓄から投資へ」政府のスタンス。

では、素人の庶民が、9年前に、株式と投資信託へチャレンジしたことを振返ってみたい。

【株式】

2014年購入の株式は、9年間の低迷続きを我慢し、株価上昇を得て売却。配当を加えて22%資産を増やした。

9年間の物価上昇率は7%なので、ストレスはあったけど、定期預金よりも有利な運用だった。

【投資信託】

プロの専門家にお任せして、国内外の株式や債券などに複数投資し運用する商品。単体の株式よりも安定した確実な運用が期待できる。

2014年に米ドルで、インフラやエネルギー関連株を購入。分配金は多かったが、基準価格(株価に相当)の下落が続き、怖くなり、損が出ないうちに売却。

2015年に米ドルで、日本株(日経平均株価を構成する代表的な株式に投資。米ドルコース)を購入。基準価格が下落してこのままでは損になる。純資産高も減っており、分配金を出すために資産減らしているのかと疑う。

投資信託は、元本保証が無い。投資家から集めた純資産高が、株式や債券市場の低迷や分配金の支払で減少していくのは、つらい。 3ヶ月毎の証券会社の通知「お預かり残高の状況」では、購入時よりマイナスが一目瞭然。この商品はダメかと疑心暗鬼になる。 2年かけて、やっと購入時と同じ水準に戻ってきたので、若干の損切りをして売却。 投資信託は自分には向かないと引き出して、元本保証のある、金融機関の定期預金に。

売却後ではあるが、その後どうなったか調べると、基準価格は4年半も横ばいが続いていた。

我慢強く、持っていた人もいるのだろうか。

ところが、状況は一変した。

2020年4月以降、上がりはじめ、3年半で2.5倍になっていた。これにはびっくり。

もし、忍耐強く持ち続けたら、どうだったか(そんな忍耐力は全くないが)。

700万円×2.5=1750万円 1000万円の利益だった。

3年半で、700万円が1750万円になる。ある意味怖い商品だと思った。